こんにちは。好きなことでゆるく働き、都心ミニマルライフを楽しむもふもふです。

私は高学歴でもなければ努力もあまりしたくない、いわゆるぐうたら人間です。

あまりにぐうたらだったので、30代半ばまで貯蓄0でした。

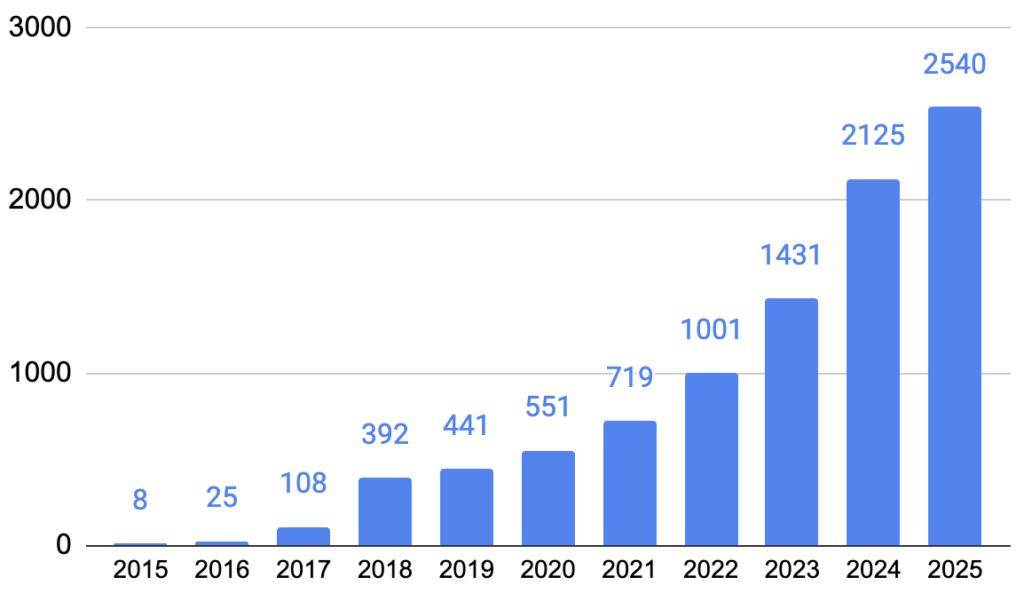

しかし、そこから少し暮らし方を変えたら、10年で2000万円が貯まりました。

こんなぐうたら人間でも貯められたんだから、行動すれば本当に誰でもできるよ。

1000万円までも記事にしたことがありますが、改めて私が行ったことをまとめておきますね。

ストレスで散財していた会社員時代

20代〜30代前半にかけての私は、まあまあの高収入にもかかわらず、

月末には、預金口座の残高が数百円

という生活をしていました。

さらに会社を辞めてからは、失業保険を受け取りながらも1年ほどフラフラしており、気づいたら定期預金含め、貯蓄は完全に底をついていました。

その後は運良く好きな仕事でのんびり働けるようになりましたが、30代半ばでようやく、自分に資産と呼べるものがないことに気づきました。

崖っぷちの預金通帳を見て、正直震え上がったよね。

ここから貯蓄にむけて行動を開始しました。

やったことは、この2つです。

- 生活コストの見直し

- インデックス長期投資

ここからは、今貯蓄をしているあなたに向けて、やるべきことをお伝えします。

行動したこと① 生活コストの見直し

まず、あなたがとにもかくにもやるべきことは、自分の生活コストを見直すことです。

ステップ① 月間の生活コストを知る

まず、家計簿をつけましょう。

貯蓄というと100回くらい耳にするであろう「家計簿をつける」ですが、これがないとやっぱり何も始まりません。

当時の私と同じく毎月の支出を把握していない方は、マネーフォワードMEをはじめとする家計管理アプリがおすすめです。

最初にクレジットカードや口座情報と連携させるのが面倒ですが、一度連携させると楽ですよ〜。

散財している現実を知ってからがスタート。

ステップ② 無駄なものを削っていく

次は、できるだけ生活コストをミニマルにしましょう。

たとえば、こういう方法がありますよね。

- 引っ越して家賃を下げる

- もっと安く利用できる会社(電気など)に変更する

- 必要なくなったものを断捨離する

ここで大事なのは、周囲と比べてではなく自分が満足できる暮らしを軸に、削っていくこと。

たとえば私の場合は、大量にあった服を減らし、現在4着のオーバーオールで暮らしています。

ステップ③ 無駄家計を見直しまくる

そのほか、あなたがまだやっていない見直しはありますか? ※()は私の場合です。

- スマホは大手キャリア→格安SIMへ(楽天モバイル、ポイント払いで0円)

- 不要なサブスク解約(Amazonプライムを解約、現在Netflixのみ)

- 楽天経済圏・SBI経済圏に移行(月1.5万円分のポイントゲット)

- ポイ活(美容室やコンビニではポイント払い)

- ふるさと納税(年間のビール数万円分が浮いた)

- 貯蓄型生命保険解約(戻ってきた返戻金で奨学金完済)

- 電気、ガス会社変更(月額1500円安くなった)

- Wi-Fiを解約(月額4000円浮いた)

ここまでは、できれば一気に動いた方がいいと思います。(特に解約関連は、勢い大事!)

固定費を見直すと、びっくりするほど貯蓄できるようになる。

現代のポイ活はマスト

また、意外と侮れない!と思ったのは、ポイ活。

昔と違い、今は普通に生活しているだけで、毎月数千〜1.5万円程度のポイントが貯まります。

先人たちのブログで見た「ポイントがびっくりするほど貯まる」というのは本当でした。

私の場合は、なんと1年で約20万円分が貯まっていますよ。

ステップ④ 自分は最低いくらあれば暮らせる?を知る

あなたは自分が最低いくらあれば暮らせるか、把握していますか?

私の場合、前述の家計見直しを手あたり次第行った結果、

自分は月12万円あったらそこそこ幸福に暮らせる

ということがわかったんですよね。

自分がたとえ離婚して独身になったとしても、月に12万円あれば生きていけると理解しました。

▶︎【月12万円の暮らし】私がサイドFIRE目標を1800万円にした理由。

これはその先の自分の人生の舵とりをする上で、非常に大きな発見でした。

行動したこと② 投資

ここまでのステップがなんとなく終わったら、次は投資に挑戦してみましょう。

お金を増やすには、労働と資産運用の2つしか、方法がありませんからね。

ステップ① 初心者用の投資本を1冊読もう

投資は、生活防衛資金(生活費3ヶ月分など)を貯めてからというのが、王道の流れのようですね。

ただ、私の場合はそんなこともよく知らないまま、忘れられる額で積立設定をしたことが転機となりました。

10年前に図書館で資産形成コーナーにあった本を読んで、旧NISAで投資信託を始めてみたのです。

いまだにそれを10年続けているだけ。

【参考】当時、私が読んだ本はこちら。私はこの初心者用の1冊を読めば十分でした。

ステップ② 最大のハードル、証券会社の開設

最初で最大のハードルと断言してよいのが、証券口座の開設。

証券口座を開設したら、あなたはもう勝ち確です。

2025年時点では、楽天証券、SBI証券、マネックス証券、が3大証券会社となりますが、もはやこの3つならどれでもよい!

同時にメインとサブ、2つを開設するのもいいかも。(私はメインがマネックス、サブがSBIです。)

重要なのは、証券会社にあるNISA口座の開設をしておくことですよ。(特定口座・源泉徴収あり、にもチェックいれておこう。)

ステップ③ 少額で積立設定してみよう

次は、あなたがヒヤヒヤしない額で積立設定してみましょう。(100円からでもOK!)

私の場合は、図書館の本からメモした「お勧めの投資信託」を、よくわからないまま毎月1万円の積立設定をしてみました。

最初の年は、旧NISAの「年間100万円非課税」の枠に、年間8万円のみ積み立てた状態です。

今思えば枠がもったいないけど、当時の私にはこれがちょうどよかったと思います。

というのも、少額ゆえに値動きが気にならなかったことが功を奏し、今でも継続できているからです。

何もわからないままでも、とにかく小さく始めてみるって大事ですよ。

知識が追いついていなくても、とにかく一歩行動しよう!

利用口座は、新NISAの1800万円非課税枠一択

私がNISAを始めて3年ほど経った頃、つみたてNISAという新制度が出てきました。

2024年には、生涯非課税となる新NISAが始まりましたよね。

このように、時代によって、どんどん新しい優遇制度が出てきます。

私はその良い波に乗り換えさえすれば、あとは積立設定を放置するだけでよいと思っています。

ステップ④ リスク管理ルールを決めよう

1000万円までは「現金4:投資信託6」の割合をキープしました。

その後リスク資産が増えたこともあり、今は現金300万円をキープという、超シンプルなルールにしています。

そのほかに、夫婦共有の生活防衛資金や、個人事業防衛資金なども、別途あります。

これはあくまで私の場合ですが、投資資金が半分になるような暴落があっても平常心を保てるルールでした。

大切なのは、焦らず欲をかかず、

自分が心地よいルール

を厳守することだと思います。

ステップ⑤ 余力資金をつくろう

運用2500万円の投資できるほどの余力資金が生まれたのは、これらの要因が大きかったです。

- 生活コストの見直しで、お金を使わない暮らしが定着していたこと

- 結婚式、出産、住宅・車購入などの、ライフイベントがなかったこと

- 今までさんざん無駄遣いをしたため、物欲がなくなったこと

- 10年ほど節税しつつ、個人事業を継続したこと

私の場合は、特に節約をしたわけではなく(いまだ節約は苦手!)、支出から明らかな無駄を省いたのみでした。

その後は好きな仕事を見つけ、節税を知ったことが分岐点だったかなと思います。

副業から始めた、個人事業の内容はこちら↓

まとめ

以上が、私が実際に2000万円に到達するまでの経緯でした。

改めて、あなたがやることは、この2つ。

- 生活コストの見直し

- インデックス長期投資

ここで最も伝えたいことは、これに尽きます。

- とにかく行動する

- とにかく小さく始める

また、ダメダメな20代と30代前半を過ごした私だからこそ皆さんに伝えたいのが、こちら。

- 今までの散財も決して無駄じゃない

- 今からやっても遅くない

私の場合、考えなしに思いきりお金を使った期間があったからこそ、今ではその反動なのか、支出を控えた暮らしが心地よく、十分満足しています。

また、現在私は10年で2000万円貯まっているので、それなら50代の方が始めても老後資金問題は解決しますよね?

もし自分の将来や老後に不安を抱えている方がいたら、一緒に小さく始めてみましょうね。

私は今後もゆるく投資を続け、運用資産1800万円を達成するのが目標です。

小さくてよいから、まずは最初の一歩を。一緒にがんばろうね。

追記:2024年、運用資産1800万円を達成しました。

【関連】現在の投資と家計管理については、毎月こちらに公開中です。

毎月の投資結果はこちら▶︎サイドFIREしたい40代主婦の投資結果公開

毎月の家計簿はこちら▶︎【40代都心夫婦の生活費】毎月の家計簿公開