こんにちは。好きなことでゆるく働き、都心ミニマルライフを楽しむもふもふです。

私は2022年1月からiDeCoを始めました。

それまでは「主婦がiDeCoをやっても意味がなさそう」と思っていたのですが、個人事業主でもある私には十分に恩恵を受けられることがわかりました。

今回は

- 個人事業主

- 扶養内主婦

の私がiDeCoを始めた理由をご紹介します。

iDeCoを40歳過ぎてから始めたよ

それまでは「60歳まで資金拘束」のハードルが高かったので、iDeCoはやらず、つみたてNISAのみを利用していました。(つみたてNISAはいつでも引き出せるけれど、iDeCoは老後資金をつくるための施策なので60歳まで引き出せません。)

そんな私がなぜiDeCoを始めたのか?それは

- 控除

- 出口戦略

を明確に理解できたからです。

iDeCoを始めた理由① 所得を下げるため

私は夫の扶養内ではたらく個人事業主かつ主婦です。

「好きなことでゆるく働く」をモットーにしているので、月12万円程度の収入があればOKとしています。

ちなみに、こう書くと「生活費がたったの12万円?!」と思われがちなのですが、全然違います。

私たち夫婦は生活費を折半しているので、妻分の必要額が月12万円なだけですよ!なので、ごく一般的な家計かと思います。

事業収入はコントロールしにくい

ただ、事業って自分では収入をコントロールしにくいものなんですよね。

特にここ4、5年くらいはありがたいことにたくさんのご依頼をいただき、毎年の確定申告時は「夫の扶養から外れてしまう!」とビクビクしていました。

扶養内でいられる条件

「夫の扶養内でいるための条件」をネットで調べたのですが、個人事業主の私には複雑すぎて、完璧には理解できませんでした。

しかしざっと確認した後に間違いがあってはいけないと思い、夫の会社が所属する健康保険組合にも電話で聞きました。

すると担当の方がとても親切で、夫の会社と私のケースで丁寧に教えてくださいました。

私の場合は、要は「所得を38万円以下」にすれば良いとのこと。

これは会社が所属する団体によって収入か所得か、など判断が異なることもあるらしいので、やはり個人で聞いてみるしかないのかなあと思います。

所得を38万円にする方法

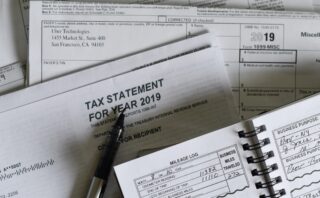

私は所得で38万円以下をキープすればよいことがわかりましたので、以下の控除を使って38万円以下に納めることにしました。

- 「青色申告」「e-TAX利用」の控除(65万円)

- 「家事按分」として「家賃・光熱費」の一部を経費計上

- 「接待交際費」の経費計上

が、上記を使ってもここ数年はギリギリだったので、毎年ハラハラしっぱなしでした。

ここにiDeCo控除が追加されると地味に楽!

今年から上記の控除にiDeCoが追加されたことで、ハラハラ度が一段階下がりました。

- iDeCoのつみたて分の控除(27.6万円)

私は扶養内なので、月々2.3万円のつみたて投資ができるのですが、その分が事業収入から引かれるのです。

毎年「数万円の差で扶養から外れちゃうかも」とハラハラしていた私には、とてもありがたい控除でした。

青色申告とe-TAXはマスト

ちなみに、個人事業主で控除が必要な場合は、白色申告ではなく青色申告1択ですよ。

私の場合、青色申告でないとiDeCoを使っても全く控除が足りないと思います。私はゆるく働いている方なので、もう少し収入がある方ならさらに必須だと思います。

理由あって白色を選択している方以外は、すぐに税務署に行って青色申告の申請書を提出しましょう。

そして、簿記に自信がある人以外は、必ず確定申告ソフトを使いましょう。有料にはなってしまいますが、その価値はあります。

私は、会計ソフトの「やよいの青色申告オンライン」を10年近く利用していますが、これがなければ確定申告はできません。

今はいろいろなソフトが出ていますが、2022年に初めてオンラインでの確定申告をしてあまりに使いやすかったため、やはり「やよい様、神!今後もお世話になります」となりました。

その時のエピソードはこちら↓

最後の手段は小規模企業共済

それでも扶養から外れてしまうとなったら、小規模企業共済も利用する予定です。

私は積極的に運用したいので現在はiDeCoのみなのですが、興味のある方は「小規模企業共済」で調べてみてください。

iDeCoを始めた理由② 出口戦略がわかった

iDeCoは何も工夫をしなければ、受け取る時に税金がかかってしまいます。

今後の税改正にもよりますが、都度想定しておかないと受け取る時に無駄な税金を払って損をしてしまう可能性があるわけです。

ではiDeCoの出口戦略はどうすべきでしょう?

受け取る時の税金はどうなるのか?

私の場合は2.3万円×20年(3%運用)とします。

手数料を差し引いて、総額753万円。拠出額合計は552万円、うち利息は201万円。

その場合、以下の出口戦略が最適解と言われています。

- 全額一括受け取り→退職金控除を使ったら800万円まで非課税!

税金を払わずにまるっと受け取れる!わーい!

もしそれ以上にプラスの損益があった場合は、残りを年金形式で受け取ろうと思います。

ここにも複雑な仕組みがあり多少は納税する可能性が高いのですが、それくらいは仕方ないかと思っています。

あまりがめつく考えるのも面倒ですし、損益がプラスならばそれでいいかなと。

ただ、この退職金控除がいつまである制度かわからないので、上記はあくまで現時点での最適解だと思っています。

情報は常にアップデートしていかないといけませんね。

まとめ

昔私が調べた時に「扶養内主婦+個人事業主」のケースで苦労したので、同じように働く方のお役に立てればと思って記事にしました。

が、やっぱりこういう記事って素人が書くのは本当に難しい!

もし間違っていることがあればご指摘ください。

そして、もっと詳しく知りたい方は「個人事業主、扶養内、主婦」などでググってみると、専門家の方が詳細に説明している記事もあると思います!私も今までにたくさんお世話になりました。

いずれにせよ、節税は知識で決まります。知識をつけて自分のお金を正当に守りましょう!

投資も節税も、いっしょにがんばろうね♪

【関連】よろしければこちらもどうぞ。